Блог компании Иволга Капитал |Предположения о траектории второй волны кризиса. Или не вижу ничего хорошего

- 30 сентября 2020, 07:26

- |

Мы на кризисной развилке. В последние дни я говорил о перспективах ослабления рубля. И в данном случае предложения оказались верны. А вчера высказал мысль, что и 85 рублей за доллар – достижимый уровень. И поймал себя на ощущении уже собственного паникерства. Оценивать динамику валюты или состояние экономической среды по ощущениям – метод ненаучный. Но само ощущение хорошее. Оно заставляет сгруппироваться в защите. Все-таки любые кризисы – следствие той или иной поведенческой беспечности.

Но это мои эмоции. А они со свойственным биржевику сдвигом по фазе. Я вчера не только запаниковал, но и перевел наш с партнерами бизнес в кризисный режим (запрет на новые расходы, сосредоточение ресурсов и усилий на работе с инвесторами и риск-менеджменте эмитентов). Возможно, все это только ненужная суета. Однако не могу пока сказать, насколько готова окружающая нас экономика к вероятной второй волне кризиса. Пока исхожу из того, что волна может быть и может быть разрушительной.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 19 )

Блог им. andreihohrin |Вторая волна пандемии и вторая волна кризиса

- 25 сентября 2020, 08:13

- |

Вторая волна пандемии коронавируса повсеместно наступила.

Вместе с ней мы, должно быть, получим некоторые ограничительные меры, в т.ч. и беспорядочные и непоследовательные. Например, мэр Москвы С.Собянин до недавнего времени заявлял, что новых ограничений не будет, но в четверг мэрия направила рекомендательные письма примерно 5 тысячам компаний о переводе сотрудников на удаленную работу. Это выглядит как эмоциональная реакция. Тогда как введенное с 24 августа требование о самоизоляции прибывших из-за границы до получения отрицательного результата ПЦР-теста – вполне рациональная мера.

И бизнес, и власти понимают разрушительность нового карантина. Не считаю, что его можно повторить, хотя бы в России. Несмотря на новые ограничения.

( Читать дальше )

Блог им. andreihohrin |Число заражений коронавирусом растет. Но экономические риски не в этом

- 16 сентября 2020, 08:15

- |

На иллюстрациях:

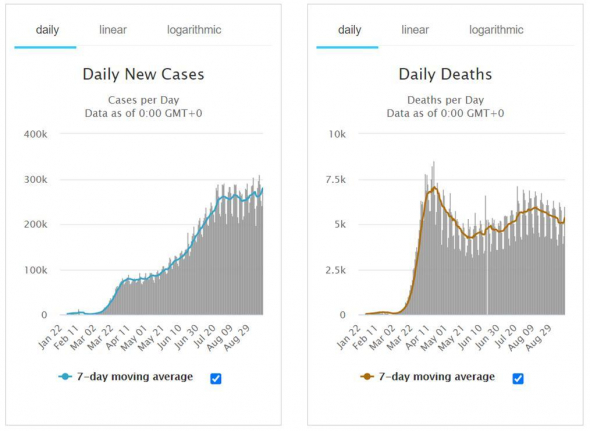

1. Динамика случаев заражений коронавирусом и смертей от него по дням (источник: www.worldometers.info/coronavirus/)

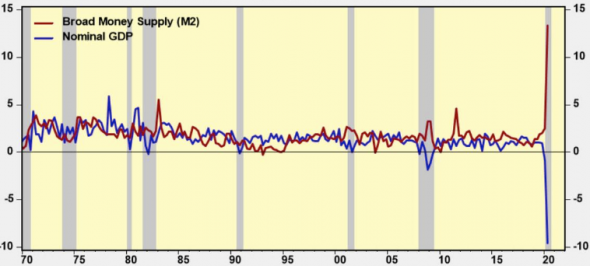

2. Динамика изменения денежной базы США в сравнении с изменением ВВП США (источник: www.profinance.ru/news/2020/09/15/bze8-rynok-aktsij-lishilsya-podderzhki-frs-i-belogo-doma.html)

( Читать дальше )

Блог им. andreihohrin |Запасы нефти остаются на максимумах. Не думаю, что нефтяные котировки завершили свое пике

- 15 сентября 2020, 07:44

- |

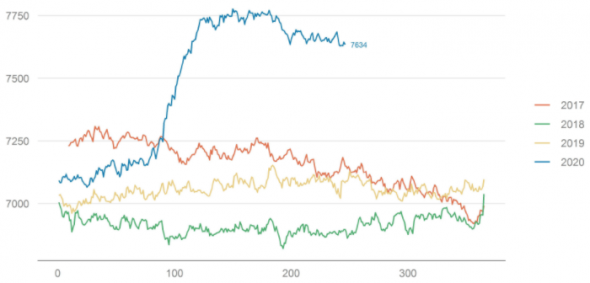

Мировые запасы нефти (на графике) стабилизировались на исторически рекордных значениях. Глобальная экономика вроде бы идет по пути восстановления. Но запасы не снижаются. Я бы сейчас воспринимал их уровень как более равновесный, нежели уровень нефтяных цен. Последние, как понимаю, еще далеки от завершения очередного пике.

Источник иллюстрации: img.profinance.ru/news/559039-1

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Динамика ВВП наводит на мысли о долгах

- 27 августа 2020, 07:51

- |

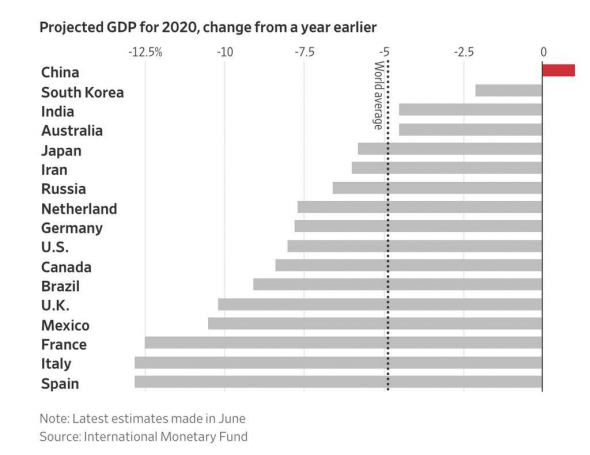

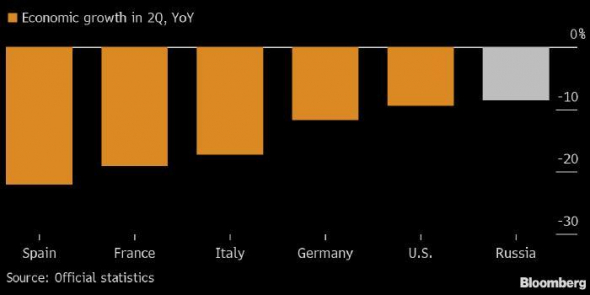

Наткнувшись на очередную оценку динамики ВВП крупнейших стран мира (прогноз изменения ВВП в 2020 году в сравнении с 2019 годом для ряда стран от МВФ), вспомнил о повсеместной дешевом рынке публичного долга. За приведенной диаграммой следуют прогнозы восстановления страновых экономик в следующем году. Но только прогнозы. Пока очевидно то, что согласованные действия правительств этих стран привели к экономическому кризису, глубину которого никто не предугадал.

Рассуждения об оторванности рынков акций от реального экономического положения – общее место. Мне интереснее рынок долга. Дешевый долг при слабости экономического субъекта особенно плох. Дефолтный риск или риск обесценения не компенсируется возможной спекулятивной премией. Психоделический сценарий, а его все же нельзя исключать, может довести стоимость денег и до -5%, и тогда мои опасения, конечно, не вполне оправданны.

Когда мы начинали заниматься портфелями PRObonds и, вообще, вещанием в сети, упор делался на макрорынки. В том числе как на источник заработка. «Мясничий», «МСБ-Лизинг» и прочие ВДО мало кого привлекали, да и нам казались временным явлением.

( Читать дальше )

Блог им. andreihohrin |ЗВР на максимуме. Как отражение накопления денег всеми, кто может. Для взвешенного инвестирования это плюс

- 18 августа 2020, 06:56

- |

Международные (золотовалютные) резервы Банка России достигли исторического максимума, превысив 600 млрд.долл.

Предыдущий максимум был в августе 2008 года. Сейчас мы знаем, что тот максимум состоялся на фоне глобального экономического кризиса. Тогда считали, что Россия – энергетическая сверхдержава.

Накопленные фонды позволили России в тот момент достаточно быстро преодолеть острую кризисную фазу. Правда, дальнейший рост нефтяных цен и еще большая зависимость экономики от них привели к череде следующих экономических и фондовых потрясений.

Отличие нынешней ситуации с ЗВР от ситуации 12-летней давности в том, что нефть не назовешь дорогой, а острая фаза кризиса уже прошла (повторить отвесное падение, аналогичную весеннему, в перспективе пары лет почти невозможно).

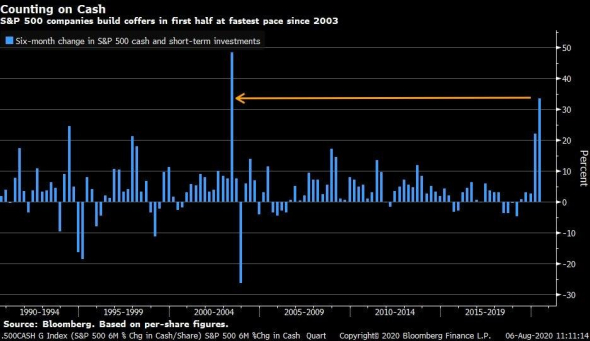

Добавим данных. Денежные средства на счетах американских корпораций продолжают расти (+33% за 1 полугодие 2020 года). От ряда наших облигационных эмитентов, в частности, от «Обуви России» и «Лизинг-Трейда» слышал, что они саккумулировали максимальные за годы денежные запасы, на всякий случай.

( Читать дальше )

Блог им. andreihohrin |ВВП РФ упал во 2 квартале на 8,5% год к году. Все не так плохо?

- 12 августа 2020, 06:23

- |

Падение ВВП России во 2 квартале составило 8,5% год к году. Ожидания экспертов, ранее, были более пессимистичными. Все не так плохо? Пожалуй. Государство не прибегала к программам прямых раздач денег, проводило ограниченное субсидирование бизнеса, нарастило золотовалютные резервы. А сейчас еще и отчитывается о создании вакцины от коронавируса. Фондовый рост в этой обстановке — дело если не решенное, то понятное. Будет ли он долгим? Скорее всего, нет. Фондовые коррекции и падения обычно приходят на смену периодам недолгого умиротворения и оптимизма инвесторов.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Цикл снижения ставок ударяет по банкам

- 06 августа 2020, 06:21

- |

По данным Эксперт РА, в годовом выражении на июль 2020 года у российского банковского сектора снизилась рентабельность по всем направлениям деятельности. В агенстве зафиксировали снижение рентабельности балансового капитала, валовых активов и чистого процентного дохода. Таким образом, банки потеряли существенную часть процентного и комиссионного дохода, в то время как увеличенные резервы и обесценка активов пока отразилась на банках не так существенно.

Именно от просрочек по кредитам и дефолтов по обязательствам банки ждали основную массу проблем. Однако рост просрочки по потребительским кредитам составил не более 0,2% за второй квартал, а ее рост в корпоративном кредитном портфеле (на 1,9% за июнь), по словам ЦБ, не был связан с пандемией. В целом по банковскому сектору доля просроченных кредитов сохранилась на уровне 4,7% за июнь, несмотря на большой спрос на реструктуризации и формирование резервов под проблемные кредиты.

( Читать дальше )

Блог им. andreihohrin |Стремительный рост денежной массы делает мировой экономический кризис структурным и затяжным

- 04 августа 2020, 07:20

- |

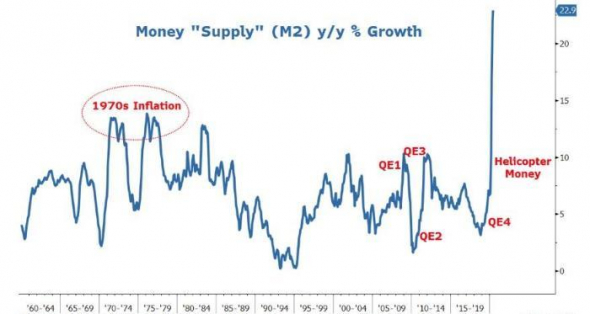

Масштабы роста денежной массы оцениваются как беспрецедентные (во всяком случае, в развитых странах; на иллюстрации — эмиссия денег в США (источник иллюстрации: www.profinance.ru/news/2020/08/03/byts-morgan-stanley-v-etot-raz-pechatanie-deneg-zapustit-makhovik-inflyatsii.html)).

Раскрутят ли они инфляционную спираль? Все еще вопрос. Основная масса новых денег заполнит дыры в балансах банков и заемщиков. Там же исчезнет. Однако берусь утверждать, что ускорившаяся денежная реакция и, вообще, возросшее влияние монетарного регулирования делают ведущие экономики неэффективными (плохим бизнесам дается шанс за шансом на выживание). А резервные валюты — все более абстрактными, хотя бы для целей сбережения капитала. Не знаю точно, каким будет развитие грянувшего весной кризиса. Но склоняюсь к тому, что он становится структурным для мировой экономики. И мы будем ощущать это на годы вперед в медленных или отрицательных темпах ее развития, в ограничении наших доходов. И наблюдать как смену лидерства (уход со авансцены прежних и появление новых) среди крупнейших компаний, отраслей и стран.

( Читать дальше )

Блог им. andreihohrin |Время думать о плохом

- 15 июля 2020, 07:48

- |

Наблюдаю за восхождением к новым вершинам американских, европейских фондовых индексов, за балансированием 30-ти, 100-летних облигаций на нулевых доходностях. И настроение так себе.

Наблюдаю за восхождением к новым вершинам американских, европейских фондовых индексов, за балансированием 30-ти, 100-летних облигаций на нулевых доходностях. И настроение так себе.Принудительная остановка экономик, падение их и рынков в кризис было болезненным, но более предсказуемым и в перспективе менее разрушительным, чем то, что получаем на выходе.

Вообще, дорожает то, что пользуется спросом. Спрос – производная от потребности. Канонически, если вы покупаете акции, вас должен привлекать бизнес компании, часть которой приобретается. Либо мотив ваш «трогательно прост»: со временем найти еще менее разборчивого покупателя и продать ему дороже. Какие уж мотивы должны двигать инвестором, покупающим долги с нулевыми ставками у перегруженных заемщиков – вовсе загадка. Разве что уверенность в наступлении, наконец, новой реальности. Тем не менее, исторически, самые дешевые деньги сопровождаются в России триллионным дефицитом бюджета, в США дефицит аналогичен, но в долларах (-3 трлн долл. накопленным итогом за год). Пошли отчетности. Газпром отчитался об убытке за 1 квартал в размере 116 млрд.р. Средние значения падения ВВП ведущих стран, исключая Китай, за 1-2 кварталы – 10-20%. Можно продолжить подсчет потерь, он будет продолжительным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал